M.à‑j. : 12 juillet 2022

S’il y a bien des noms qui font rêver les investisseurs, c’est Alphabet-Google, Apple, Facebook-Meta, Amazon et Microsoft. Ces entreprises ont des historiques exceptionnels en bourse. De nombreux investisseurs souhaitent y accéder via un ETF, si possible dans un PEA. Trêve de suspense : il n’y a pas d’ETF comportant uniquement les big techs américaines en PEA. Même en compte titres, l’offre est très réduite ! Heureusement, il est possible de s’y exposer fortement via certains ETF. Explications.

À noter

En Amérique du Nord, on préfère généralement l’appellation FAANG à GAFAM qui reste très français. Le N de Netflix (ou parfois nVidia) y remplace le M de Microsoft. Quel que soit l’acronyme utilisé, il désigne la toute-puissance des géants de la tech américaine.

Les GAFAM en PEA ?

Il semble a priori impossible de détenir les GAFAM en PEA puisque ne sont éligibles au PEA que les actions de sociétés de l’Union européenne ou des fonds investis au moins à 75% en Europe. Il est donc en théorie impossible d’acheter des actions américaines en PEA.

Heureusement, les émetteurs d’ETF ont plus d’un tour dans leur sac. Sans entrer dans les détails techniques, ils sont capables de commercialiser des ETF contenant des actions européennes, mais répliquant la performance d’actions étrangères via un swap de performance. C’est ce que l’on appelle la réplication synthétique1Si vous êtes intéressé par ce sujet, voyez l’article de l’excellent Edouard Petit sur Epargnant 3.0.

Ce mode de fonctionnement est très intéressant pour l’investisseur voulant s’exposer aux GAFAM en PEA, car il permet de créer des ETF répliquant la performance d’actions extraeuropéennes, dont les GAFAM !

Nos deux émetteurs stars d’ETF français ont saisi cette opportunité. Amundi (filiale du Crédit Agricole) et Lyxor (créé par la Société Générale et récemment racheté par Amundi) proposent en particulier des ETF répliquant la performance du Nasdaq 100. Or, le Nasdaq 100 est un indice très orienté tech.

- Amundi ETF PEA NASDAQ-100 UCITS ETF, FR0013412269, PANX (0,23% de frais)

- Lyxor PEA NASDAQ-100 UCITS ETF — Capi., FR0011871110, (0,3% de frais)

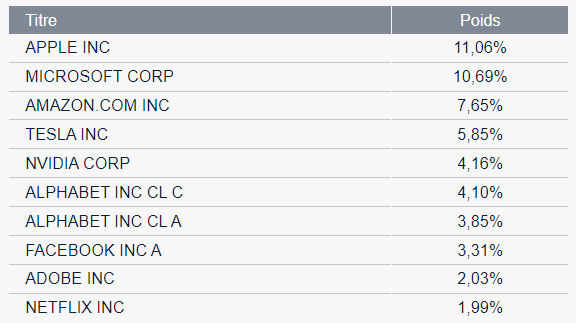

Les GAFAM/FAANG étant cotés au Nasdaq, il suffit d’acheter ces ETF pour investir dans ces entreprises. Vous pensez peut-être que le Nasdaq 100 comportant 100 titres, ces ETF ne vont pas beaucoup vous exposer aux big techs. Ce serait oublier que ces géants sont aussi les plus grosses capitalisations au monde ! Or, le Nasdaq est un indice prenant en compte le poids de chaque entreprise qui le compose. Apple, Facebook-Meta, Amazon et Google (Alphabet) représentent 40% du Nasdaq tout entier. Si on ajoute Netflix, Nvidia et Tesla, on est presque à 50% du Nasdaq 100.

Il est donc possible l’acheter un ETF en PEA contenant 50% de big techs américaines. Pas mal non ? Au passage, si les 50 autres pourcents vous inquiètent, sachez qu’il ne s’agit pas d’entreprises de seconde zone, loin de là ! Adobe, Paypal, Comcats, Cisco, ASML se trouvent aussi dans le Nasdaq 100. Il compte également des entreprises en dehors du domaine purement technologique comme Moderna, Intuitive Surgical ou même Pepsico. Ce ne sont pas exactement les GAFAM, mais c’est une très belle exposition à ce que le marché américain offre de mieux.

En plus de son ETF Nasdaq 100, Lyxor commercialise un autre ETF éligible PEA comportant une part importante de GAFAM. Il n’est malheureusement pas négociable chez Boursorama, mais il mérite d’être mentionné si votre PEA est chez un autre courtier :

- Lyxor Russell 1000 Growth UCITS ETF, FR0011119171 (0,19% de frais)

Cet ETF sélectionne dans l’indice Russell 1000 (comportant les 1000 premières entreprises cotées aux États-Unis) les entreprises à la plus forte croissance (growth). Il s’agit donc de ce que l’on appelle un ETF factoriel : un ETF sélectionnant des valeurs selon un facteur particulier (ici la croissance). En pratique, les GAFAM sont évidemment sélectionnés puisqu’ils affichent jusqu’à présent des croissances insolentes. Du fait de leur capitalisation, ils sont représentés dans le Russell 1000 Growth presque aussi fortement que dans un ETF Nasdaq 100. Le reste de l’indice est en revanche plus diversifié tout en se focalisant sur les entreprises de croissance. C’est une alternative cohérente aux ETF Nasdaq 100 pour s’exposer largement à la croissance américaine en PEA.

Ce n’est pas encore assez pour vous et vous aimez les frissons ? Lyxor a un ETF éligible PEA répliquant le Nasdaq 100 x2 ! C’est-à-dire multipliant par deux la performance journalière du Nasdaq 100. Les hausses, comme les baisses. C’est naturellement très risqué. Une baisse de 50% et vous êtes rincé ! À réserver aux amateurs de sensations fortes :

- Lyxor Nasdaq-100 Daily (2x) Leveraged UCITS ETF, FR0010342592, LQQ (0,6% de frais)

ETF GAFAM en compte titres

En comptes titres, le choix d’ETF est naturellement beaucoup plus large.

À ma connaissance2Merci au visiteur qui me l’a signalé en commentaires !, le seul ETF composé uniquement des GAFAM est commercialisé par GraniteShares :

- GraniteShares GAFAM ETP, XS2305050630, GFAM (0,69% de frais)

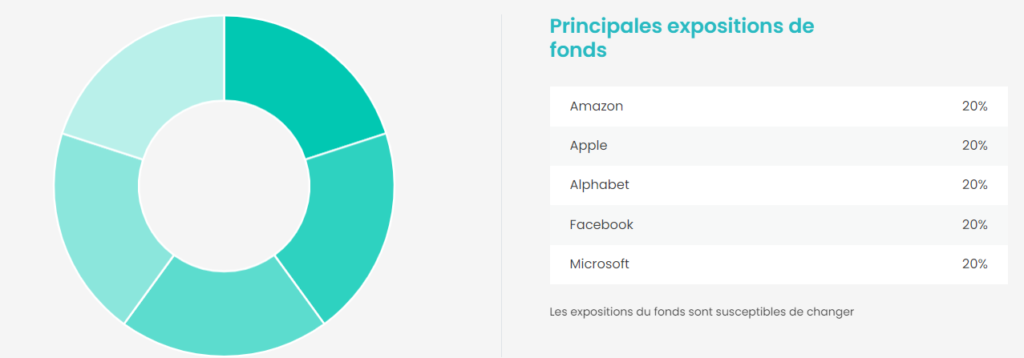

À première vue, il s’agit du Graal que nous recherchons ! Il comporte en effet les 5 GAFAM et rien qu’eux. Notons tout de même quelques particularités de l’ETF GAFAM de GraniteShares. Tout d’abord, il est assez chargé en frais : 0,69% par an, ça commence à compter dans la performance de long terme. Ensuite, il s’agit d’un ETF equal weigh, c’est-à-dire que vous aurez la même part de chaque GAFAM. Pourtant, leur capitalisation boursière n’est pas la même. Par exemple, la capitalisation de Facebook-Meta est beaucoup moins élevée que celle d’Apple. Un rebalancing est effectué tous les trimestres pour replacer à 20% chacune des lignes. Il s’agit donc d’un pari de même conviction concernant chacun de ces grands noms. Enfin, je n’ai pas abordé le principal écueil concernant cet ETF : son accessibilité pour un public français ! Il n’est accessible ni chez Boursorama ni chez Saxo. GraniteShares fournit pourtant le KID (Key Information Document) indispensable à son accessibilité en France. Cet ETF est par contre disponible chez Degiro. Je suis preneur en commentaires de retours d’expérience si votre courtier offre l’accès à ce fonds.

Si vous n’avez pas accès à l’ETF GraniteShares, il reste la solution — comme en PEA — de choisir un ETF plus large. A priori, on pourrait penser qu’un ETF orienté technologie ferait mieux l’affaire qu’un simple ETF Nasdaq 100. Il en existe plusieurs avec des frais très réduits, notamment :

- iShares S&P 500 Information Technology Sector (0,15% de frais)

- Vanguard Information Technology ETF (0,1% de frais)

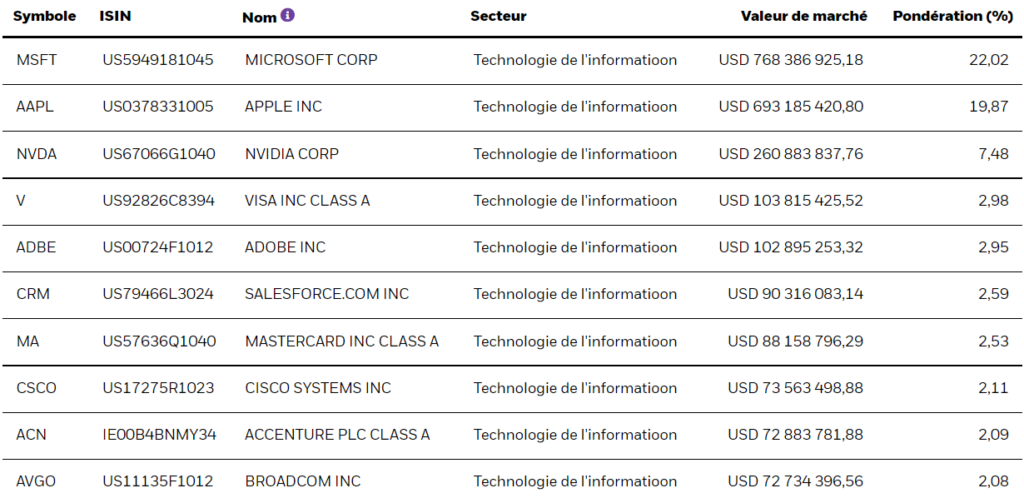

On y trouve bien Microsoft et Apple pour environs 20% chacun, mais pas d’Alphabet-Google, pas de Facebook-Meta et pas non plus d’Amazon ! La cause de ce manque est simple : ces entreprises ne sont pas classées dans le secteur Technology par le Global Industry Classification Standard (GICS) qui sert de référence dans le domaine. Alphabet-Google et Facebook-Meta sont classés dans le secteur Communication Services tandis qu’Amazon se retrouve dans celui des Consumer Cyclical. Les ETF estampillés « Technology » ne sont donc pas un bon plan pour s’exposer aux big four de la tech (à moins que vous ne vous contentiez que de Microsoft et d’Apple, ce qui serait dommage).

La meilleure solution pour s’exposer aux géants de la tech — en CTO comme en PEA — reste donc un « bête » ETF Nasdaq 100. Mais pourquoi acheter un ETF Nasdaq 100 en comptes titres alors qu’on peut le faire en PEA ? Tout d’abord, tout le monde n’est pas français et ne bénéficie pas de ce quasi-paradis fiscal qu’est le PEA. Un PEA peut aussi être saturé : au-delà de 150 000€, il n’est plus possible d’y effectuer de nouveaux versements. Ensuite et surtout, certains investisseurs préfèrent la souplesse du compte titres.

Cependant, il existe aussi des avantages liés à la nature même des ETF non éligible au PEA. En particulier, les ETF Nasdaq 100 non éligibles aux PEA répliquent généralement physiquement l’indice. C’est-à-dire que l’ETF possède réellement les actions qui composent l’indice. Une réplication physique présente une garantie supplémentaire en supprimant un risque de contrepartie.

Il existe de nombreux ETF Nasdaq 100, parmi les plus grands on trouve :

- iShares NASDAQ 100 UCITS ETF (0,33% de frais)

- Invesco EQQQ Nasdaq-100 UCITS ETF (0,3% de frais)

- Invesco NASDAQ-100 Swap UCITS ETF Dist (0,2% de frais, mais cet ETF est à réplication synthétique)

Fabriquer son propre ETF GAFAM

Sur un compte titres ordinaire (CTO), il peut être tentant de créer son propre ETF. L’ensemble des actions des GAFAM+ peut en effet être acheté très simplement avec un compte ouvert chez Boursorama, Saxo, Fortuneo, Bourse direct ou n’importe quelle banque digne de ce nom.

Sur le papier, ça semble une super solution : il suffit d’acheter des actions de chacune des big techs. On paye une commission à notre broker ou notre banque au moment de l’achat puis il n’y a plus aucun frais à payer tant qu’on ne vend pas.

Jusqu’en 2022, en pratique, la chose était rendue difficile par le prix de certaines actions. Elles avaient tellement augmenté qu’une seule action valait déjà cher. Par Exemple, fin 2021, l’action Alphabet-Google coûtait autour de 2800$ et celle d’Amazon 3400$. Ça pouvait poser problème si vous n’aviez pas beaucoup d’argent à investir. L’exercice était d’autant plus délicat si vous vouliez calibrer vos lignes pour qu’elles soient proportionnelles à la capitalisation de chaque titre (comme ce serait le cas dans un ETF indiciel).

Depuis, non seulement les cours des actions des GAFAM a baissé de 20 à 30% (juillet 2022), mais surtout Alphabet-Google et Amazon ont procédé à des stock splits. En bon français, ces sociétés ont divisé leurs actions. En juin 2022, Amazon a divisé ses actions par 20. C’est-à-dire que chaque possesseur d’une action Amazon s’est retrouvé avec 20 actions dont le cours a naturellement lui aussi été divisé par 20. Le 15 juillet 2022, c’est au tour Google de diviser ses actions par 20.

Si ces splits n’ont pas d’impact direct sur la valeur de l’entreprise, ils ont le mérite de rendre ces actions plus accessibles pour les particuliers. Constituer son propre ETF GAFAM est donc devenu une solution à la fois facile et intéressante. À condition bien entendu de vous tenir à la philosophie de la gestion passive propre aux ETF : on laisse vivre son portefeuille une fois investi. Pas question de revendre au premier coup de froid sur les marchés !

Peut-être peut on essayer Granite ‑3x GAFAM

Merci pour votre message Alain. Il me fait découvrir la gamma d’ETP GraniteShares qui comporte effectivement un fonds GAFAM avec un levier x3, ce qui est naturellement très risqué. Par contre, GraniteShares propose aussi un ETP GAFAM sans levier ! Ce qui correspondrait parfaitement à ce qu’on recherche dans cet article (c’est toutefois un fonds Equal Weight : chaque trimestre le part de chaque GAFAM est ramenée à 20% du fonds). Malheureusement, ces fonds semblent peu accessibles en France. Ils sont indisponibles chez Boursorama comme chez Saxo. Je vais toutefois creuser la question et mettrai à jour l’article en fonction.

Dispo chez Degiro

Merci Jean Pierre. Je mettrais l’article à jour avec cette information prochainement.

Bonjour PierreQuiRoule,

Je vous remercie pour l’intérêt que vous portez aux ETP GAFAM de GraniteShares. N’ayant pris connaissance de votre commentaire qu’aujourd’hui, je vous prie de m’excuser pour ma réponse si tardive. L’ETP GAFAM sans levier (mnémo : GFAM) est listé sur Euronext Paris depuis le mois de septembre 2021. Bien qu’ayant fait la demande d’ajout plusieurs fois, il n’est effectivement pas disponible chez Saxo Banque. Une demande de la part d’un client pourrait avoir plus de succès je pense. Boursorama, c’est en cours. Nous sommes sur Swissquote, IBKR, Fortuneo, Degiro, Trading212…

J’ai entendu dire que lorsqu’ on posséde des actions américains ont doit payer des impots annuellement aux USA. Est ce toujours le cas ?

Bonjour Canzo,

À ma connaissance, la seule différence concerne les dividendes. Les dividendes de sociétés américaines sont soumis à une retenue à la source (withholding tax) de 15%. Votre courtier se charge de la payer pour vous. Le dividende est automatiquement amputé de 15% auxquels il faut ajouter les impôts français. Toutefois, la convention fiscale franco-américaine permet au contribuable français de bénéficier d’un crédit d’impôt (non restituable) égal à la valeur de cette retenue à la source. Là aussi, votre courtier le déclare généralement au fisc. Il n’y donc pas de réel désavantage fiscal à posséder des actions américaines en propre (sauf qu’on ne peut pas les mettre en PEA bien entendu).

Les ETF capitalisant sont encore plus tranquilles ! Ils épargnent à l’investisseur tout tracas. Ils optent d’ailleurs souvent pour des montages internes avantageux.

Au plaisir !