J’ai récemment souscrit un crédit de 13 000 euros chez Boursorama à un taux canon grâce à mon PEA. Encore une fois, la banque en ligne se distingue par ses procédures simples et rapides !

Mise à jour du 30/12/2024 : L’avance sur titres BoursoBank est désormais réservée à l’offre de banque privée BoursoFirst à 29€/mois. L’offre devient au passage beaucoup moins accessible puisqu’il n’est plus possible de souscrire une avance sur titres pour moins de 101 000 €, ce qui implique d’avoir au minimum 202 000 € d’actifs éligibles dans les comptes de Boursorama. Vous l’avez compris, cette offre est dorénavant réservée à une clientèle aisée. Malheureusement, il n’y a — à ma connaissance — pas d’offre alternative sur le marché permettant de souscrire une véritable avance sur titres pour de « petits » montants.

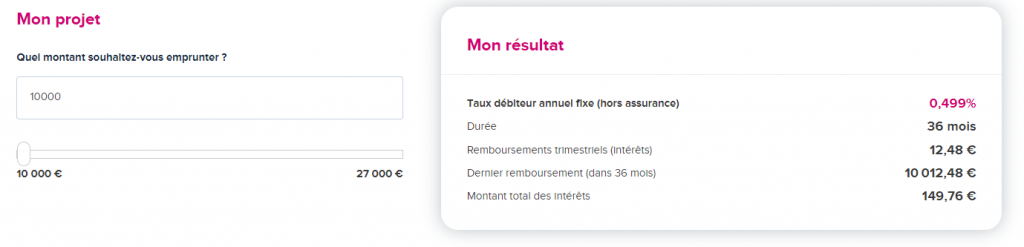

Mise à jour du 18/10/2021 : Boursoama vient de passer la durée de son avance sur titres à 5 ans pour un maximum emprunté de 2 millions d’euros ! Le taux est toujours canon : 0,5%. Dans ces conditions, l’avance sur titres Boursorama est encore plus avantageuse.

Mise à jour du 14/07/2022 : L’avance sur titres de Boursorama s’appelle désormais MyLombard. Il s’agit d’une modification markéting puisque les conditions restent les mêmes. Par contre, le taux du crédit est passé à 1,75%. C’est normal étant donné le contexte de hausse généralisée des taux. L’offre est encore intéressante, même si elle ne l’est pas qu’en début d’année.

L’avance sur titres, kézako ?

L’avance sur titres, c’est ce qu’on appelle traditionnellement un crédit lombard ou une avance sur nantissement. Il s’agit d’apporter des titres pour garantir le bon remboursement d’un crédit. Cela réduit énormément le risque pris par la banque (en cas de non-remboursement, elle liquide vos titres) et lui permet donc de vous proposer un taux plus bas.

Une procédure simple et rapide

Comme toujours avec Boursorama, tout est automatisé. À partir du moment où vous disposez d’un compte titres, d’un PEA ou d’une assurance vie, vous pouvez prétendre à un crédit lombard.

Des fonds disponibles en quelques jours

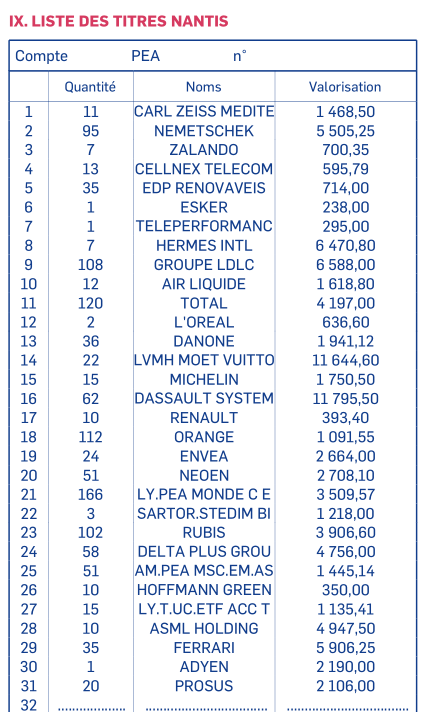

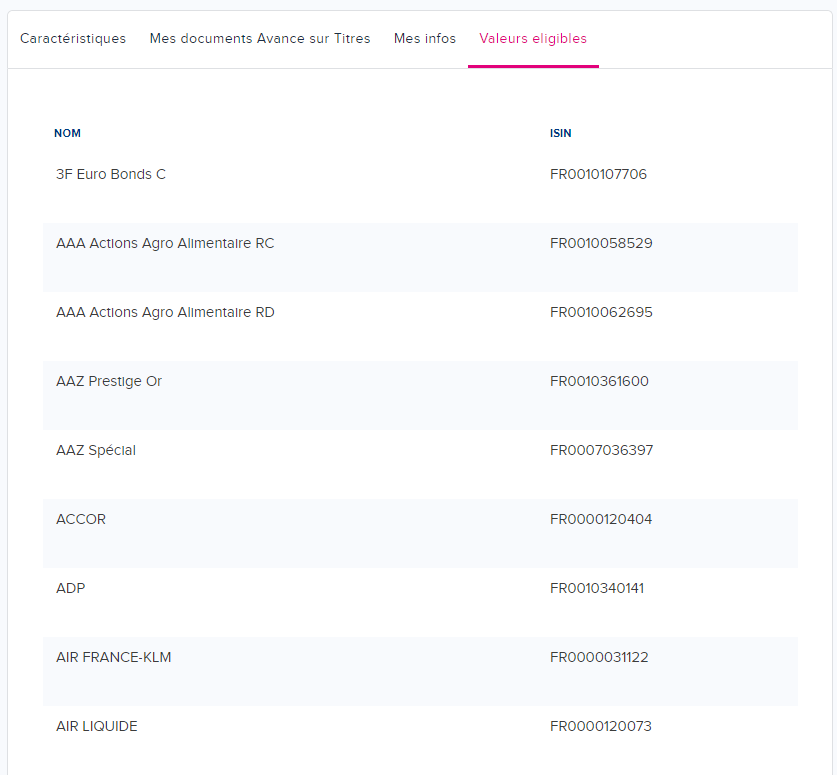

Lors de votre demande de prêt, Boursorama analysera automatiquement vos comptes pour déterminer le montant que vous pouvez emprunter. Tous les titres ne sont pas éligibles, donc le montant de la garantie ne sera pas forcément le même que le total de vos placements. Bien entendu, il faut une certaine surface financière pour que l’opération soit possible. Boursorama vous prêtera au maximum qu’une fraction de vos actifs.

Vous aurez à fournir des informations sur vos revenus et vos éventuels autres crédits en cours. Après une procédure entièrement dématérialisée qui ne prend que quelques minutes, Boursorama vous donne son accord (ou non).

Personnellement, les fonds ont été versés sur mon compte courant 8 jours seulement après ma demande !

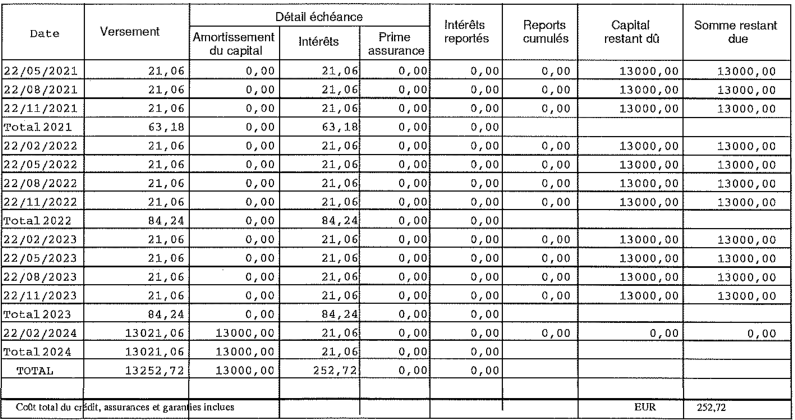

La spécificité d’un crédit in fine

L’avance sur titre est un crédit in fine, c’est-à-dire un crédit que vous ne remboursez qu’à son échéance. Pendant toute la durée du prêt, vous ne remboursez que les intérêts.

La durée du crédit est imposée : 36 mois. 3 ans donc pour disposer de la somme avant de devoir la rembourser.

Le taux dépend des conditions du moment. J’ai emprunté personnellement à 0,6%.

Puis-je continuer à gérer mon portefeuille pendant la durée du prêt ?

Pendant 36 mois, vos titres sont donc nantis. Boursorama pourra les vendre en cas de non-respect de vos obligations en tant qu’emprunteur.

Le nantissement de vos titres ne signifie pas — heureusement — que vous ne pouvez plus rien faire avec votre portefeuille ! Il vous faut simplement veiller à ne pas trop altérer votre taux de couverture, car tous les titres ne sont pas pris en compte pour son calcul et les fluctuations du marché font naturellement bouger le montant de la garantie.

Vous pouvez très bien vendre un titre qui figure dans la liste pour en acheter un qui n’y figure pas. L’important est de rester au-dessus du niveau de couverture autorisé.

Quand Boursorama est-il autorisé à vendre mes titres ?

Tout se trouve dans le contrat de prêt. À la date où j’ai accepté mon contrat (février 2021), les conditions étaient les suivantes :

- Si vous restez au-dessus de 200% de couverture (= la valeur de marché des titres éligibles représente le double du montant emprunté), vous êtes libre de gérer votre portefeuille comme bon vous semble.

- En dessous de 200%, vous ne serez autorisé qu’à passer des ordres sur les valeurs éligibles à l’avance sur titre (clause III d du contrat de nantissement).

- En dessous de 140%, vous êtes dans la zone rouge.

Dans le cas où la Valeur du nantissement viendrait à représenter moins de 140 % de la Créance Garantie, le Constituant s’engage à reconstituer le nantissement à hauteur d’une Valeur du nantissement égale au double de la Créance Garantie.

III b du contrat de nantissement Boursorama

Il va falloir soit ajouter de l’argent sur son compte soit affecter un autre compte à la garantie. Il faut dans tous les cas retrouver un niveau minimal de 200% de couverture. Si vous ne le faites pas dans les 4 jours, c’est là que ça se corse. Boursorama peut procéder à la vente d’autorité de vos titres et demander le remboursement du capital.

La Banque pourra, à l’expiration d’un délai de 8 jours calendaires à compter d’une mise en demeure adressée au Constituant, procéder à la réalisation du nantissement conformément aux textes en vigueur. La Banque ne sera en aucun cas responsable du cours auquel sera effectuée la réalisation du nantissement. Les frais résultant de la réalisation du nantissement demeureront à la charge du Constituant et seront imputés sur le produit de cette réalisation.

III g du contrat de nantissement Boursorama

Vous l’avez compris, mieux vaut ne pas se trouver dans cette situation. D’autant plus que si le compte nanti est un PEA, celui-ci peut être clôturé par la même occasion !

Pour éviter de se retrouver dans ce type de situation, il faut prendre une marge de sécurité importante. Mieux vaut garder en tête que les marchés peuvent perdre plus de 50% en cas de crise majeure. Même dans ce scénario, votre couverture ne doit pas tomber en dessous de 140%.

Personnellement, avec 400% de couverture, je sais qu’une baisse de 50% des titres éligibles me ramènerait à 200%. Je serais encore loin de la barre fatidique des 140% et j’ai également en portefeuille beaucoup de titres non éligibles qu’il me suffirait de vendre ou d’arbitrer pour augmenter mécaniquement ma couverture.

Dans quel cas souscrire une avance sur titres ?

L’avance sur titres Boursorama n’est pas un crédit affecté, libre à vous de l’utiliser comme vous voulez ! Toutefois, je vois trois séries de cas où un crédit in fine sur 36 mois peut particulièrement se justifier :

- Vous avez un besoin ponctuel d’une somme pendant quelques semaines ou quelques mois. L’avance sur titres vous permet de préserver vos placements tout en disposant de cette somme. De plus, retirer de l’argent d’un PEA, d’une assurance vie ou d’un compte titres entraîne généralement le paiement d’impôts. Utiliser l’avance sur titre au lieu de retirer l’argent d’un placement permet donc d’éviter l’impôt !

C’est personnellement pour couvrir un besoin de trésorerie temporaire que j’ai souscrit mon avance sur titres. Ce crédit peut d’ailleurs être remboursé avant l’échéance et sans frais. - Vous pouvez aussi utiliser l’avance sur titre comme une sorte de crédit à la conso à bas coût pour acheter un bien ou pour payer un voyage par exemple. S’agissant d’un crédit in fine, il va falloir faire preuve de rigueur en mettant de côté tous les mois une somme qui permettra au bout de 36 mois de rembourser le capital. Si vous placez ces sommes sur un compte rémunéré, le coût du crédit sera d’ailleurs encore un peu réduit.

- Rien ne vous empêche enfin d’utiliser l’avance sur titres pour acheter des actions. L’achat sur marge est en effet très coûteux auprès des courtiers français qui ne proposent en général que le SRD. Les courtiers étrangers (comme Degiro ou Interactive Broker) proposent au contraire une marge à bas coût, mais ils ne fournissent pas d’IFU (Imprimé Fiscal Unique) ce qui dissuade bien des Français de les utiliser. L’avance sur titres Boursorama peut donc en intéresser certains.

Attention toutefois, comme tout mécanisme d’achat sur marge, l’avance sur titres lorsqu’elle est utilisée pour acheter des actions renforce le risque. Les mouvements sont accentués à la hausse et à la baisse ! C’est le principe de la marge. Ici, l’opération est d’autant plus tributaire des conditions de marché qu’il est malheureusement impossible de faire rouler le crédit.

Inconvénients de l’avance sur titres Boursorama

Malgré ces grands avantages, l’avance sur titres proposée par Boursorama n’est pas parfaite :

- Il est apparemment impossible de faire rouler le crédit à l’échéance. C’est-à-dire que vous ne pouvez pas à l’issue de la période de 36 mois décider de ne pas rembourser votre avance sur titres et d’en souscrire une nouvelle aux taux et aux conditions du moment. Il faut rembourser le capital, point. C’est le principal inconvénient à mon sens. Il limite ce mécanisme à des opérations de court ou moyen terme.

- Vous ne pourrez plus utiliser le SRD sur les comptes nantis. Vu le peu d’intérêt de ce mécanisme, je ne m’en plains pas.

- Enfin, comme tout crédit in fine, la douloureuse vient à la fin. Ce type de crédits est réservé à des personnes qui se sentent capables de se projeter dans 36 mois sans avoir cramé tout le pognon entre temps.

Consentez vous des avances sur titre à une entreprise ? Le portefeuille de cette entreprise est géré par un professionnel Merci de m’informer